撰文:Footprint分析师Simon(simon@footprint.network)

日期:2021年12月

数据来源:Footprint Analytics Yearn Dashboard(https://footprint.cool/DyBM)

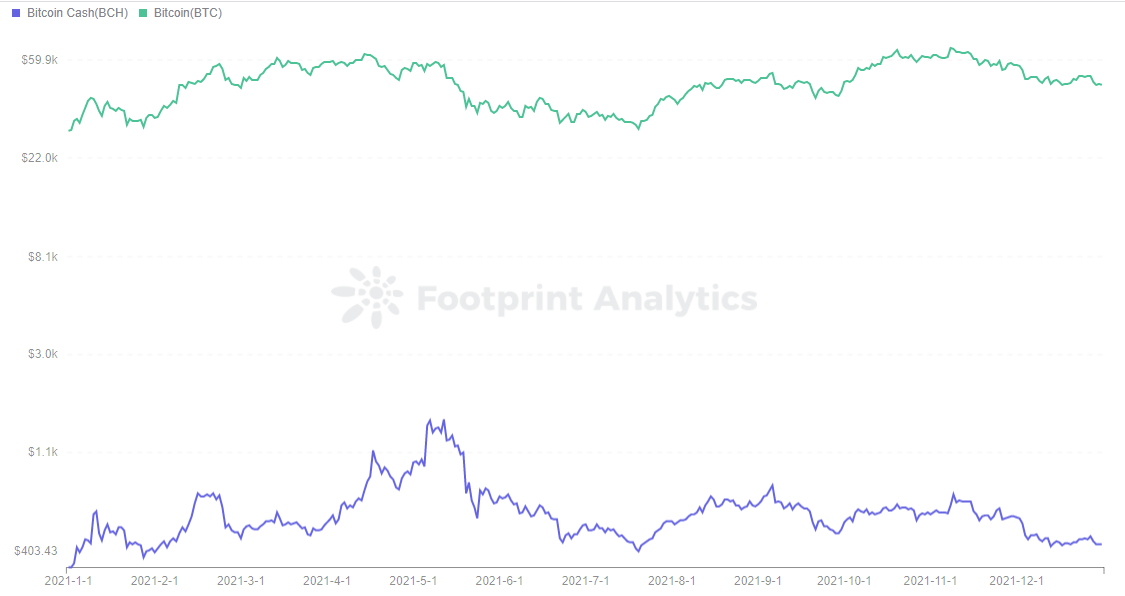

加密货币世界中币价能与 BTC 比肩的并不多见,在今年 5 月 YFI 的价格甚至一度超过了 BTC,历史峰值达 82,071 美元。尽管一个月后 YFI 没能继续保持如此强劲趋势,能取得如此佳绩也值得赢得瞩目。YFI 是由机枪池平台 Yearn Finance 发行的 token,由于 Yearn 创新的模式和 YFI 仅 36,666 枚发行量使得其价格截止到 12 月 16 日仍有 24,526 美元。

Footprint Analytics:YFI 和 BTC 价格对比

Footprint Analytics:YFI 和 BTC 价格对比

Yearn 于 2020 年 7 月正式上线,定位为一个可以帮助用户自动的快速选择最佳投资策略的 Yield Aggregator,俗称“机枪池”。并能帮助用户解决频繁操作 gas 费过高的问题,通过与 Curve、MakerDAO、Compound、Convex等头部DeFi平台合作,用最小的风险追求更高的回报。

目前 Yearn 以 55 亿美元的TVL位居机枪池类平台第二名,仅次于后来者 Convex。继年初更新 V2 版本后,在 9 月中旬 Yearn 又上线了 V3 。这次主要对前端的用户体验、部署多链等进行更新,目前 Yearn 在 Fantom 链上也有部署。

Footprint Analytics:Yearn TVL

Footprint Analytics:Yearn TVL

本文将以 V3 版本为例探索 Yearn 如何为用户实现收益。

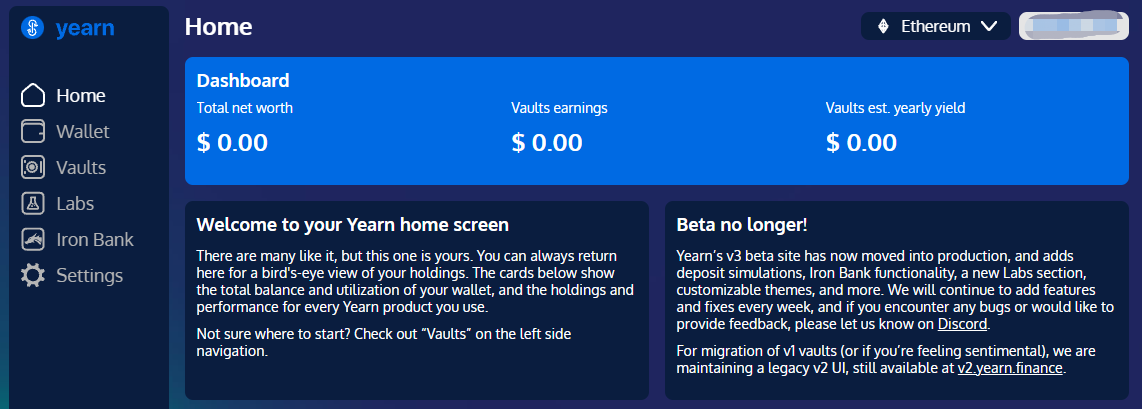

更改了前端显示的 Yearn 从看起来更加清晰明了,右侧的导航栏分类更加简洁明了,从产品上主要规整为 Vaults、Labs、Iron Bank 三大类。

来源:Yearn

来源:Yearn

Vaults:多策略资产管理

用户可以通过简单的把资产存入到 Vaults 中让 Yearn 通过最多达 20 种策略帮用户管理资产。Yearn 池子策略中涉及到的项目不完全统计包括了:MakerDAO、Banancer、Aave、Synthetix 、LeagueDao 、Vesper Finance 、Curve、Convex Finance 等。

其中可能涉及到的策略如通过把用户的资产抵押换取其他资产后再进行提供流动性,从而获得交易手续费,或通过挖取其他 token 奖励。Yearn 通过转移资产、复投和重新分配使收益能够最大化,最后会将获得的收益卖出再换回用户存入的资产返回给用户。

Yearn 通过策略集合用户的资产帮助用户节约频繁操作产生的 gas 费,同时也会收取 20% 的绩效费和 2% 管理费。在前端显示的 APY 为已经考虑了复利及费用后的净 APY,需要注意这里的 APY 是根据历史情况估算的数据而非固定的。

收取的绩效费有 50% 将支付给编写该策略的策略师。为了鼓励合作伙伴增加集成 yVaults 的协议,Yearn 将在扣除给策略师及约35%的管理费用后的剩余收益,与合作方根据贡献 TVL 的等级按比例分享,从而形成正向的激励。

目前 V3 版本支持 68 种资产,主要分为 3 大类:

- 稳定币:5个,USDT、USDC、TUSD、LUSD、DAI。

- 非稳定币资产:11个,如 YFI、WBTC、UNI、SUSHI、COMP、AAVE 等。

- Curve LP Token:52个,stETH、MIM、FRAX、alUSD、3Crv 等。

其中超过 1 亿美元以上的池子有 5 个,分别为 Curve stETH、ETH、DAI、Curve Iron Bank、USDC。

如果用户钱包中没有想要存入池子的 token,可以将钱包里的 ETH、WETH、DAI、USDT、USDC、WBTC 通过 Zapper 快速转换成相应的资产存入,在提现时也可以直接转换回以上 5 种资产到钱包中。

Labs:高收益的核心

可以看到 Vaults 池子中来 Curve 的LP Token 占据了绝大部分比例,因此与 Curve 产生了深度的关系,Curve 池子中的收益也会对 Yearn 的收益产生重大的影响。Yearn 自上线后能够在机枪池平台领域中处于领跑的地位主要便是靠在 Labs 项下 yeCRV 池子。

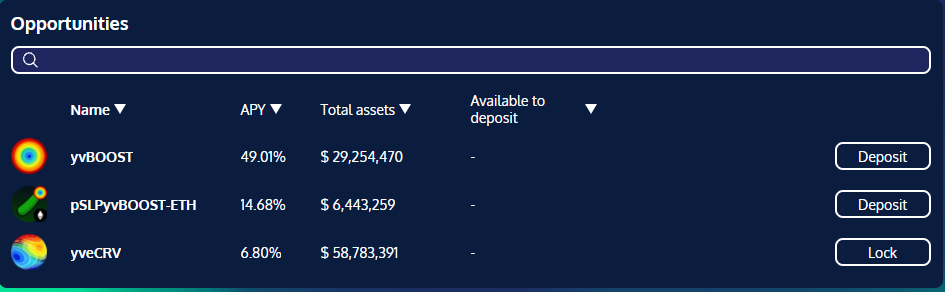

来源:Yearn

来源:Yearn

由于 Curve 通过锁定 CRV 可以提升特定池子的最高达2.5倍的奖励倍数(boost),Yearn 为了提升它对应的 Curve LP Token 池子的收益也需要获取大量 CRV 。因此开设了 yeCRV 收取用户手中的 CRV 存入 backscratcher 中,用户锁定 CRV 后将获得 yveCRV 的凭证。注意这里存入使用的为 “Lock” 表示了一旦将 CRV 存入转为 yveCRV 后将不能再转换回 CRV。

与用户直接在 Curve 质押 CRV 一样,同样可以获得协议所有交易费用的 50%,获得的收益被将收集起来用于购买 3CRV 后再分配给持有者。不过用户会在 yveCRV 中将获得更多的收益,因为 Yearn 会将所有 vaults 获得的 CRV 奖励的 10% 都储蓄在 backscratcher 中,一来可以收集更多 CRV 继续提升 Yearn 所有 Curve vaults 的奖励倍数,二来对于 yveCRV 持有者将分享来自整个协议获得的 CRV 奖励。

除此之外,相比直接在 Curve 质押获得 veCRV 而言,yveCRV 会更具有流动性,因为它可以在 Sushiswap 上自行兑换。

在 yvBOOST 池子中用户还可以存入 yveCRV 获得 yvBOOST 帮助用户进行复利,由此转换成的 yvBOOST 是可以再转换回 yveCRV 的。获得 yvBOOST 后可以通过存入 pSLPyvBOOST-ETH 池子中在 SushiSwap 获得 SUSHI 的奖励,把这个 SLP 存入 Pickle Finance 中获得 PICKLE 奖励。

Iron Bank:零抵押借贷

对于 Yearn 来说仅仅占据机枪池的统领地位还不足够,对于借贷市场也开始布局。Iron Bank 是由 Yearn 与 Cream Finance 合作推出的借款协议,协议之间的借贷通过白名单机制在授信后可以做到零抵押,作为用户来说与属知的 Compound 类似为超额抵押借款。

Iron Bank 支持跨资产存入和借出,同时还可以利用 Alpha Homora 的杠杆挖矿在 SushiSwap 流动性池中进行加杠杆的操作挖取 SUSHI、CRV 和 ALPHA。

目前 Yearn 上已有 32 个池子,其中上亿的池子有 USDC、DAI、ETH。借出 APY 和 借入 APY 最高的为 CRV、SBX 和 EURS,但池子的流动性都较低。

在 Iron Bank 借款的抵押系数(Collateral Factor)根据不同资产也有所不同,越高的抵押系数能借出的资金越多。稳定币多为 90%,其余非稳定资产在 50% 到 85% 之间波动。存入同样也会收取 10% 到 20% 的存款系数(Reserve Factor)。

结语

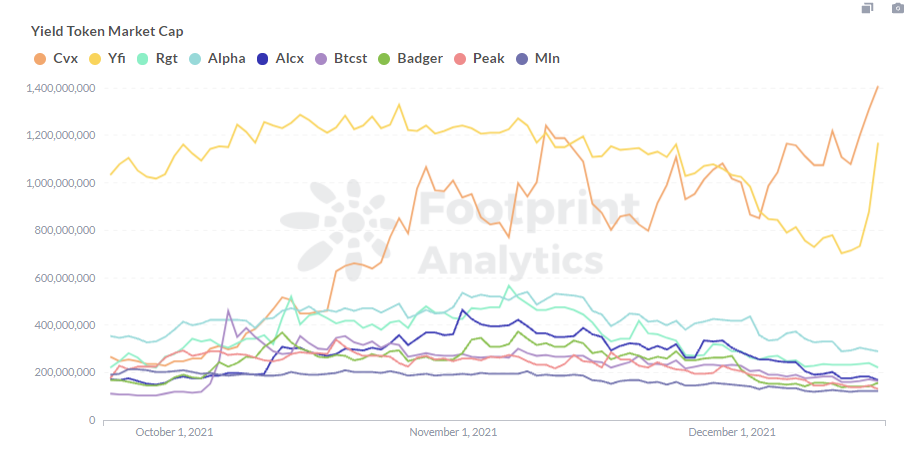

在一众机枪池平台发行的 token 中,YFI 的市值一直处于领先地位,这与它良好的机制脱不开关系。尽管近期 YFI 的市值被 Convex 的 token CVX 反超,但从底层策略上可以看到 Yearn 的大量策略与 Convex 有关。两者之间不只是竞争的关系,反而相辅相成。

Footprint Analytics:机枪池平台 Token 市值

Footprint Analytics:机枪池平台 Token 市值

Yearn 的机制在机枪池领域获得验证后,仍在利用 DeFi 世界的乐高属性不断地向外堆砌。在去中心化交易方面与 Sushiswap 合作组建流动性并优化用户体验,与 Cream 合作搭建借贷项目 Iron Bank,还与 Cover 在保险领域达成合作。对于再次更新到 V3 版本的 Yearn 来说,未来不会仅仅是领跑机枪池领域这么简单。

以上内容仅为个人观点,仅供参考、交流,不构成投资建议。如存在明显的理解或数据错误,欢迎反馈。

本作品为作者原创,转载请注明出处。商用转载需联系作者授权,擅自商用转载、摘编或利用其它方式使用的,将追究相关法律责任。